4. Jurnal penyesuaian pemakaian Perlengkapan (Supplies).

Perlengkapan adalah suatu barang yang dimiliki perusahaan untuk melengkapi suatu pekerjaan atau kegiatan perusahaan.

Ciri-ciri perlengkapan ( Supplies):

- Tidak ada biaya penyusutan karena termasuk barang habis pakai

- Tidak bisa dijual kembali

- Masa manfaat atau pemakaian kurang dari satu tahun

- Dapat digunakan tanpa listrik

- Tujuan utama sebagai pelengkap

- Dicatat sebagai Cureent Asset

Jurnal Penyesuaian untuk Pemakaian perlengkapan adalah:

a. Jika di Neraca saldo dicatat sebagai Harta ( perlengkapan...)

b. Jika di Neraca saldo dicatat sebagai Beban Perlengkapan

( sebesar perlengkapan yang masih ada / belum terpakai )

Keterangan:

Beban Perlengkapan ..... ( titik-titik diisi dengan nama Perlengkapan sesuai akun yang digunakan oleh perusahaan )

Tahun Anggaran 2020 Laporan Keuangan Pemerintah Pusat (LKPP) kembali mendapatkan opini Wajar Tanpa Pengecualian (WTP) dari Badan Pemeriksa Keuangan (BPK). Ini adalah kelima kali secara beruntun LKPP memperoleh opini WTP. Itu artinya pengelolaan keuangan negara kita sudah berada pada koridor yang benar. Wajar Tanpa Pengecualian dalam bahasa yang lebih mudah dipahami yakni laporan keuangan yang disajikan pemerintah pusat dianggap telah sesuai dengan prinsip akuntansi yang berlaku umum dengan baik dan bebas dari salah saji material. Prinsip akuntansi dimaksud mengacu pada standar akuntansi pemerintah yang di atur dalam Peraturan Pemerintah Nomor 71 Tahun 2010 tentang Standar Akuntansi Pemerintahan.

Laporan Keuangan Pemerintah Pusat terdiri dari tujuh laporan yakni Laporan Realisasi APBN, Laporan Perubahan Saldo Anggaran Lebih, Neraca, Laporan Operasional, Laporan Arus Kas, Laporan Perubahan Ekuitas dan Catatan Atas Laporan Keuangan. Dari tujuh laporan tersebut, neraca dapat dikatakan sebagai wajah kondisi keuangan suatu entitas. Banyak rasio keuangan yang menggambarkan kondisi keuangan suatu entitas dihitung berdasarkan data akun-akun di Neraca. Puluhan akun di dalam neraca dibagi menjadi 3 kelompok besar yakni aset, kewajiban dan ekuitas.

Berbicara lebih jauh terkait neraca, apakah teman-teman pernah mendengar atau melihat satu akun di dalam neraca yang dinamakan Akumulasi Penyusutan Aset Tetap? Letaknya berada paling bawah di deretan aset tetap, seperti ilustrasiberikut:

Sesuai ilustrasi/gambar di atas, nilai akumuasi penyusutan aset pada Laporan Keuangan Pemerintah Pusat nilainya cukup besar yakni sekitar Rp824 Trilyun. Lantas apakah akun akumulasi penyusutan aset tetap itu? Akun akumulasi penyusutan aset tetap merupakan akun yang muncul akibat dari pencatatan penyusutan aset pada akhir periode pelaporan. Penyusutan aset merupakan satu dari beberapa transaksi penyesuaian pada akhir periode pelaporan yang tidak berkaitan dengan arus kas masuk ataupun keluar.

Penyusutan aset dapat diartikan sebagai alokasi yang sistematis atas nilai suatu aset tetap yang dapat disusutkan selama masa manfaat aset yang bersangkutan. Aset pemerintah yang tercatat dalam neraca (kecuali tanah dan konstruksi dalam pengerjaan), secara umum nilai dan fungsinya akan terus menurun sejalan dengan pemanfaatan aset tersebut. Agar nilai aset dapat disajikan sesuai dengan nilainya terkini maka dilakukan penyusutan aset. Selain itu, penyusutan aset adalah bentuk prinsip akuntansi yakni pengakuan biaya (expense recognition), biaya harus diakui pada periode yang sama dengan pendapatan terkait. Karena pemanfaatan aset tetap lebih dari satu periode pelaporan, maka biaya perolehan aset secara bertahap harus dipindahkan ke laporan operasional/laba-rugi sejalan dengan manfaat yang diperoleh dari penggunaan aset setiap periodenya.

Metode penyusutan aset yang diakui dalam Standar Akuntansi Pemerintahan terbagi menjadi 3, yakni metode garis lurus (straightline method), metode saldo menurun ganda (double declining method), dan metode unit produksi (unit of production method). Dalam penyusunan LKPP, metode penyusutan yang digunakan adalah metode penyusutan garis lurus. Metode penyusutan garis lurus merupakan metode penyusutan paling simpel diantara ketiganya. Beban penyusutan setiap periode dicatat dalam transaksi penyesuaian, besarannya selalu sama. Rumus perhitungan metode penyusutan garis lurus adalah sebagai berikut:

PENYUSUTAN = (Nilai Aset - Nilai Sisa Aset) / Masa Manfaat Aset

Dari penjelasan di atas, ada tiga faktor yang menentukan besaran penyusutan yang harus dicatat tiap periodenya, yakni nilai aset tetap, nilai sisa aset dan masa manfaat aset. Nilai aset tetap didapat dari biaya perolehan aset tetap sampai dapat digunakan/dimanfaatkan. Apabila nilai perolehan suatu aset tidak dapat diketahui maka nilai aset dalam neraca dicatat berdasarkan nilai wajarnya.

Sedangkan Nilai sisa adalah jumlah neto yang diperkirakan dapat diperoleh pada akhir masa manfaat aset setelah dikurangi taksiran biaya pelepasan. Di dalam LKPP, nilai sisa tidak diakui karena penggunaan aset semata-mata hanya untuk melaksanakan tugas dan fungsi pemerintah sampai akhir masa manfaat, tidak ada tujuan untuk dilakukan penjualan.

Untuk masa manfaat aset sendiri merupakan perkiraan jangka waktu aset dipergunakan untuk pelaksanaan tugas dan fungsi pemerintah. Masa manfaat aset tetap pemerintah pusat secara detail diatur dalam Keputusan Menteri Keuangan Nomor 295/KM.06/2017 tentang Tabel Masa Manfaat dalam Rangka Penyusutan Barang Milik Negara Berupa Aset Tetap pada Entitas Pemerintah Pusat.

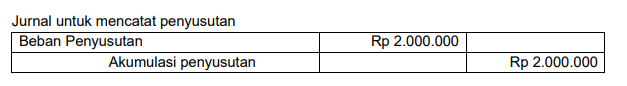

Pada transaksi penyesuaian penyusutan aset, akan terbentuk dua akun yakni beban penyusutan dan akumulasi penyusutan aset. Beban penyusutan berada di bagian debit sedangkan akumulasi penyusutan aset berada di sisi kredit. Beban penyusutan aset akan diposting dalam laporan operasional bersama beban lainnya dan disandingkan dengan penerimaan. Sedangkan akumulasi penyusutan akan diposting pada neraca, gunanya untuk mengurangi nilai aset tetap agar aset dalam neraca terlihat nilai bukunya. Nilai akumulasi aset tetap pada neraca bersifat gabungan dari seluruh aset tetap. Untuk mengetahui akumulasi penyusutan aset tetap masing-masing kelompok dapat dilihat pada catatan atas laporan keuangan.

Tanah dan konstruksi dalam pengerjaan tidak dilakukan penyusutan aset karena dipersepsikan nilainya akan selalu naik, sehingga tidak relevan apabila dilakukan penyusutan aset setiap periode. Perhitungan penyusutan aset berjalan akan mengalami perubahan apabila ada penambahan nilai aset hasil dari renovasi/perbaikan yang menambah masa manfaat atau kapasitas aset serta nilainya di atas nilai kapitalisasi yang ditentukan.

Penyusutan aset tetap dapat dijadikan pijakan dalam pengambilan keputusan pengelolaan aset, baik dari sisi pengadaan ataupun pemindahtanganan/penghapusan. Apabila ada aset yang nilai bukunya sudah mendekati 0 (nol) maka itu merupakan sinyal bagi pengguna barang untuk mempertimbangkan pengadaan aset yang baru dan kemudian melakukan pemindahtangan/penghapusan pada aset yang lama. Namun dalam mengambil keputusan harus lebih cermat, karena nilai buku tidaklah selalu mencerminkan kondisi sebenarnya aset di lapangan. Hal ini terjadi karena pada dasarnya perhitungan penyusutan aset didasarkan pada perkiraan masa manfaat aset tersebut. Sangat dimungkinan saat nilai buku aset sudah nol, namun fisik aset masih bagus dan masih layak untuk menunjang tugas dan fungsi pemerintah, begitu juga dapat berlaku sebaliknya. (Wisnu Herjuna-KPKNL Surakarta)

https://www.djkn.kemenkeu.go.id/kpknl-surakarta/baca-artikel/14589/Mengenal-Penyusutan-Aset-Tetap.html

AKUNTANSI BEBAN DIBAYAR DIMUKA/PREPAID EXPENSES

Kita pasti sering mendengar istilah beban dibayar dimuka.

Mahasiswa membayar SPP untuk satu semester. Ayah membayar biaya sewa rumah untuk satu tahun. Karyawan membayar biaya asuransi karyawan untuk satu tahun dan lain sebagainya.

Begitu juga dalam perusahaan. Perusahaan membayar biaya sewa kantor untuk lima tahun. Perusahaan membayar premi asuransi kebakaran untuk satu tahun. Perusahaan membayar gaji karyawan untuk satu tahun. Perusahaan membayar biaya bunga untuk satu tahun, perusahaan membayar pajak Pertambahan Nilai (PPN) untuk satu tahun dan lain sebagainya.

Semua contoh diatas menurut Kieso disebut sebagai beban dibayar dimuka/prepaid expenses.

Menurut Kieso (2012) Beban Dibayar di Muka (prepaid expense) adalah sebagai beban yang dibayar secara tunai dan dicatat sebagai aktiva sebelum digunakan atau dikonsumsi.

Biaya dibayar dimuka adalah biaya yang belum menjadi kewajiban perusahaan untuk membayar pada periode saat ini, namun perusahaan sudah membayar terlebih dahulu.

Penyusunan jurnal penyesuaian untuk beban dibayar di muka dapat dilakukan melalui dua metode, yaitu :

- Pendekatan Neraca

- Pendekatan Rugi Laba

Ibu Mei Bong menyewa gedung kantor untuk melanjutkan kegiatan operasionalnya. Ibu Mei Bong menyewa gedung untuk dua tahun yang dimulai sejak tahun 2020. Biaya dibayar dimuka untuk sewa gedung adalah sebesar Rp300 juta dan dibayarkan semua ditahun 2020.

Dengan demikian, biaya sewa tersebut harus diakui bukan hanya ditahun 2020, tetapi biaya tersebut harus diakui selama 2 tahun (dibagi selama 2 tahun). Dengan demikian biaya sewa yang diakui perusahaan adalah sebagai berikut :

Biaya sewa 2020 = 150 juta

Biaya sewa 2021 = 150 juta

PT Mei Bong pada bulan Juni 2020 membayar premi asuransi dengan tunai untuk 12 bulan senilai Rp24.000.000, maka jurnal umum yang harus dibuat berdasarkan pendekatan neraca adalah:

- (Db) Asuransi dibayar di muka sebesar Rp24.000.000

- (Kr) Kas sebesar Rp24.000.000

Sementara, pencatatan jurnal umum dengan pendekatan neraca laba-rugi adalah:

- (Db) Beban asuransi sebesar Rp24.000.000

- (Kr) Kas sebesar Rp24.000.000

Jurnal penyesuaian pada bulan Desember 2020 dengan pendekatan neraca.

31/12/2020 Beban Asuransi Rp14.000.000

Asuransi dibayar di muka Rp14.000.000

jurnal penyesuaian biaya dibayar di muka dengan pendekatan laba-rugi adalah sebagai berikut.

| 31/12/2020 | Asuransi dibayar di muka | Rp10.000.000 | ||

| Beban Asuransi | Rp10.000.000 |

Beban asuransi PT. Mei Jaya dari bulan Juni hingga Desember 2020 yang diakui sebesar Rp14.000.000. Sementara, dalam jurnal umum telah tercatat Rp24.000.000, sehingga agar penyusunan laporan laba-rugi dapat melaporkan bahwa beban asuransi Rp14.000.000, maka harus dilakukan penyesuaian dengan cara kredit beban asuransi sebesar Rp10.000.000.

Pengakuan akuntansi beban dibayar dimuka

Pengeluaran biaya dimuka merupakan beban untuk periode ditahun-tahun mendatang tidak boleh diakui sebagai beban pada periode sekarang, namun beban tersebut harus dibebankan sesuai masa manfaat dari biaya tersebut.

pencatatan biaya dibayar di muka dapat dilakukan dengan dua pendekatan, yaitu pendekatan neraca (pendekatan harta) dan pendekatan laba-rugi (pendekatan beban). Jika suatu perusahaan sejak awal melakukan pencatatan biaya dibayar di muka dengan pendekatan laba-rugi, maka seterusnya harus konsisten, begitu juga sebaliknya.

Pengukuran akuntansi beban dibayar dimuka

Biaya dibayar di muka belum merupakan beban perusahaan untuk periode yang bersangkutan. Jumlah yang dibayarkan tersebut merupakan uang muka dan termasuk dalam Aktiva Lancar (current assets).

Pembebanan biaya melalui alokasi berdasarkan waktu atau jumlah terpakai yang sebenarnya.

Pelaporan akuntansi beban dibayar dimuka

Biaya yang dibayarkan perusahaan adalah uang muka, dan dimasukkan dalam aset lancar di laporan posisi keuangan. Dalam laporan keuangan beban dibayar dimuka masuk dalam aktiva/aset lancar.

https://accounting.binus.ac.id/2020/07/04/akuntansi-beban-dibayar-dimuka-prepaid-expenses/

Serba- Serbi Koreksi Fiskal Positif dan Negatif Agar perusahaan dapat berjalan dengan baik tentu diperlukan pengelolaan keuangan yang tepat pula. Oleh karena itu, di semua perusahaan pasti telah diterapkan teori akuntansi. Dalam materi ini, terdapat koreksi fiskal yang menjadi intervensi dalam pengelolaan uang perusahaan. Untuk mengetahui lebih jauh mengenai pengertian koreksi fiskal dan hubungannya dengan laporan keuangan, berikut kami jelaskan secara ringkas. Mari simak selengkapnya! Pengertian Koreksi Fiskal Beberapa ahli menyampaikan pengertian koreksi fiskal sebagai berikut: Setiawan dan Musri (2006) mengartikan koreksi fiskal sebagai penyesuaian ketentuan menurut pembukuan secara komersial yang harus disesuaikan menurut perpajakan. Pohan (2014) menyampaikan bahwa koreksi fiskal merupakan teknik pencocokan yang dilakukan untuk meniadakan perbedaan antara laporan keuangan komersial dengan peraturan perundang-undangan perpajakan, sehingga memunculkan penyesuaian baik positif maupun negatif. Supriyadi (2014) menyatakan bahwa koreksi fiskal merupakan proses penyesuaian atas laba komersial yang berbeda dengan ketentuan fiskal untuk menghasilkan penghasilan neto yang sesuai dengan ketentuan perpajakan. Menurut Suandy (2016), koreksi fiskal dilaksanakan karena adanya perbedaan perlakukan atas pendapatan maupun biaya yang berbeda antara akuntansi dengan peraturan perpajakan yang berlaku. Salah satu fungsi akuntansi perpajakan ialah untuk mengoreksi laba dari laporan komersial menjadi laba fiskal. Sebab, terdapat perbedaan pengakuan antara pendapatan dan biaya menurut PSAK berdasarkan aturan perpajakan. Baca juga Serba Serbi Laporan Keuangan Fiskal: Apa Perbedaannya dengan Laporan Komersial? Perbedaan perhitungan atas pendapatan dan biaya tersebut dapat direkonsiliasi, hal ini yang dinamakan rekonsiliasi atau koreksi fiskal. Koreksi fiskal sendiri adalah kegiatan dalam pembetulan, pencatatan, dan penyesuaian yang harus dilakukan oleh wajib pajak. Koreksi fiskal biasanya muncul karena terdapat perbedaan dalam penempatan atau pengakuan penghasilan serta biaya dalam laporan keuangan akuntansi komersial dengan akuntansi pajak. Koreksi fiskal ialah aktivitas pembetulan pencatatan keuangan yang akan dilaporkan ke dirjen pajak dan selainnya. Umumnya, revisi ini dilakukan apabila draft laporan tidak sesuai dengan format yang menjadi standar pajak. Koreksi fiskal telah tercantum dalam peraturan perpajakan UU No. 36 tentang PPh Koreksi Fiskal. Pengertian lainnya ialah koreksi fiskal sebagai tindakan penyesuaian draft keuangan wajib pajak dengan standar perpajakan sebelum biaya pajak telah disetorkan. Hal ini digunakan untuk meminimalisir kesalahan yang muncul akibat kesalahan antara pengelolaan akuntansi komersial penghasilan dengan pajak. Hal ini tentu berhubungan dengan akuntansi perpajakan. Koreksi fiskal ini dibedakan menjadi dua yaitu koreksi negatif dan koreksi positif. Penyebab Terjadinya Koreksi Fiskal 1. Perbedaan Waktu Koreksi ini terjadi saat terdapat beda waktu masuknya penghasilan yang dicatat di cash basis untuk periode lama. Contohnya ialah lebih dari satu tahun. Penyebabnya pun bermacam-macam. Dapat terjadi karena lambatnya penagihan piutang atau terjadinya penyusutan laba. 2. Beda Tetap Beda tetap yang dimaksud ialah ditemukannya transaksi perusahaan yang sebenarnya tidak menjadi standar wajib pajak. Contohnya ialah penghasilan dari sumbangan dan semacamnya. Apabila hal ini dipaksakan masuk ke dalam draft, tentu akan terjadi perbedaan di pajak, sehingga koreksi pun perlu dilakukan. Baca juga BKF Sebut Simplifikasi Tarif Cukai Rokok Tantangan Yang Tak Mudah Namun, terdapat transaksi beda tetapi yang masih harus dibayarkan pajaknya. Di antaranya ialah penghasilan dari sewa tanah, bunga deposito, perpindahan harta, dan lainnya. Jenis Koreksi Fiskal Perlu diketahui, terdapat dua jenis koreksi fiskal yaitu koreksi fiskal negatif dan koreksi fiskal positif. Koreksi positif ialah perbaikan yang dilakukan pada catatan penghasilan dan biaya yang memiliki efek pada kenaikan jumlah biaya wajib pajak. Sedangkan, koreksi fiskal negatif ialah perbaikan yang dilakukan dan hasilnya mengurangi jumlah biaya pajak, sehingga beban pajak pun menjadi lebih ringan. Tujuan Koreksi Fiskal Seperti yang dijelaskan sebelumnya, koreksi fiskal ialah kegiatan membaca kembali dan memperbaiki draft pajak perusahaan sebelum beban pajaknya disetorkan. Hal ini mengartikan, tujuan koreksi fiskal ialah melakukan penyesuaian antara penghasilan dengan wajib pajak. Sehingga, tidak terjadi kesalahan penghitungan. Tujuan selanjutnya ialah untuk memenuhi draf laporan sesuai regulasi yang dikeluarkan oleh Dirjen Pajak. Agar tidak terjadi kerancuan atas transaksi yang dikenai wajib pajak dan yang tidak dikenai wajib pajak. Perbedaan Koreksi Fiskal Negatif dan Koreksi Fiskal Positif Koreksi fiskal positif biasanya terjadi karena biaya-biaya yang tidak diperkenankan oleh pajak sesuai dengan yang diatur dalam Pasal 9 UU PPh. Sedangkan, koreksi fiskal negatif akan menyebabkan laba kena pajak berkurang atau pengurangan PPh terutang. Hal ini dikarenakan, biaya komersial yang lebih kecil dibandingkan biaya-biaya fiskal dan pendapatan lebih tinggi daripada pendapatan fiskal. Baca juga Telusuri Prospek Penerapan Fringe Benefit Tax di Indonesia Penyebab Adanya Koreksi Fiskal Negatif Penyebabnya ialah penghasilan yang dikenakan PPh Final dan penghasilan yang tidak termasuk objek pajak, tetapi termasuk dalam peredaran usaha. Selanjutnya, selisih penyusutan atau amortisasi komersial di bawah penyusutan atau amortisasi fiskal. Kemudian, penyesuaian fiskal negatif lain yang tidak berasal dari berbagai hal yang telah disebutkan di atas. Jenis Koreksi Fiskal Negatif Contoh koreksi fiskal negatif ialah terjadinya selisih penyusutan yang disebut dengan amortisasi komersial. Namun, syarat penyusutan tersebut harus di bawah nominal amortisasi fiskal. Untuk penghitungannya sendiri menggunakan sistem saldo baik tegak lurus ataupun naik turun. Hal ini berlaku untuk penyusutan aset perusahaan. Namun, antara aset bangunan dengan aset non bangunan harus dipisah terlebih dahulu. Pemetaan ini pun diperlukan, semata-mata untuk menyesuaikan dengan draft pajak. Di sana, aset serupa ini dipilah-pilah sesuai bentuknya. Berikut jenis koreksi fiskal negatif, yaitu: 1. Penghasilan dikenakan PPh final Penghasilan dari hadiah atau undian Penghasilan dari bunga deposito, tabungan lainnya bunga obligasi, surat utang negara, dan bunga simpanan yang dibayarkan oleh koperasi pada anggota koperasi orang pribadi Penghasilan dari WP tertentu sesuai dengan kriteria dalam PP Nomor 46 Tahun 2013 yang diganti dengan PP Nomor 23 Tahun 2018 Penghasilan dari transaksi pengalihan harta berupa tanah dan bangunan, usaha jasa konstruksi, persewaan tanah dan bangunan, dan usaha real estate Penghasilan dari transaksi derivative yang diperdagangkan di bursa, transaksi saham dan sekuritas, serta transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yang diterima perusahaan modal ventura. 2. Penghasilan bukan objek pajak Warisan Bantuan atau sumbangan, termasuk zakat Harta hibahan yang diterima oleh keluarga kandung dengan satu garis keturunan, badan pendidikan, badan keagamaan, koperasi, badan sosial, atau orang pribadi yang memiliki UMKM Harta setoran tunai yang diterima oleh badan pengganti saham atau pengganti penyertaan modal Pengantian atau imbalan Pembayaran dari perusahaan asuransi Iuran yang diterima dana pensiun Penghasilan dari modal Bagian laba yang diterima dari perseroan komanditer. Baca juga Negara Tetangga RI Beri Stimulus Redam Inflasi Jenis Koreksi Fiskal Positif Contoh fiskal positif di antaranya ialah pembagian laba atau penghasilan. Apapun labelnya, tiap penghasilan akan dikenakan wajib pajak. Berikut beberapa contoh fiskal positif yaitu sanksi administrasi berupa denda; harta hibahan, bantuan, dan sumbangan; asuransi beasiswa; premi asuransi kesehatan dwiguna; imbalan pekerjaan yang diberikan dalam bentuk natura atau kenikmatan; biaya untuk kepentingan pribadi wajib pajak; dana cadangan; pajak penghasilan; gaji yang dibayarkan pada pemilik; selisih penyusutan atau amortisasi komersial di atas penyusutan atau amortisasi fiskal; biaya untuk menagih, mendapatkan, dan memelihara penghasilan yang dikenakan PPh Final dan penghasilan yang tidak termasuk objek pajak; jumlah yang melebihi kewajaran yang dibayarkan pada pihak yang memiliki hubungan istimewa sesuai dengan pekerjaan yang dilakukan; dan penyesuaian fiskal positif lain yang tidak berasal dari hal di atas. Ringkasnya, tujuan dari koreksi positif ialah menambah laba komersial atau laba Penghasilan Kena Pajak (PhKP). Dengan begitu, koreksi positif akan menambahkan pendapatan dan mengurangi atau mengeluarkan berbagai biaya yang sekiranya diakui secara fiskal. Salah satu contoh koreksi fiskal positif adalah imbalan pekerjaan yang diberikan dalam bentuk natura atau kenikmatan. Adapun aturan lebih lanjut mengenai naturan dan kenikmatan telah tercantum dalam PMK No. 167/PMK.03/2018. https://komputerisasi-akuntansi-d4.stekom.ac.id/informasi/baca/Serba-Serbi-Koreksi-Fiskal-Positif-dan-Negatif/451082d899be6d36b9ad01aa34f72741f5fc9797#:~:text=Koreksi%20fiskal%20sendiri%20adalah%20kegiatan,akuntansi%20komersial%20dengan%20akuntansi%20pajak. |